3 متغيرات تُرجّح قرب الترخيص للصندوق: إقبال المؤسسات على حيازة بتكوين والتجربة الكندية والرئيس الجديد لهيئة الأوراق المالية والبورصات الأمريكية

يُرجّح أن تستقطب مثل هذه الصناديق 60 مليار دولار خلال 3 أشهر على إطلاقها

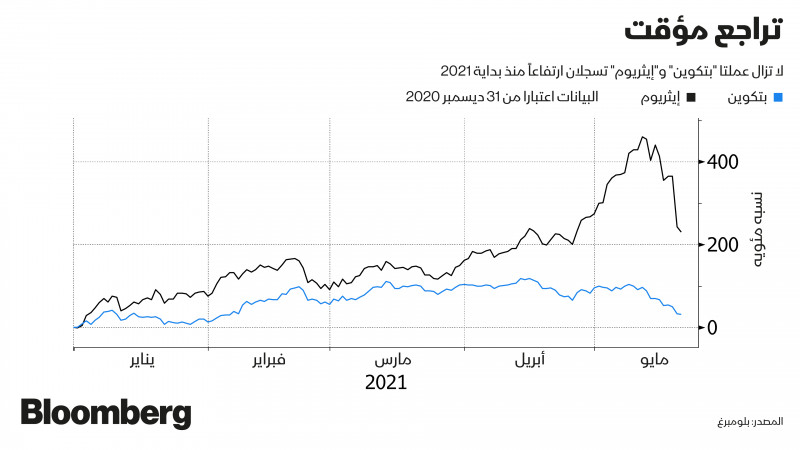

لسنوات، كان المتداولون بعملة بتكوين يأملون أن توافق هيئة الأوراق المالية والبورصات الأمريكية على الترخيص لصندوق متداول بالبورصة قائم على العملة المشفرة، ما سيسمح نظرياً بتدفق الكثير من الأموال إليها، لكن حتى الآن خاب أمل المتقدمين بطلبات تأسيس تلك الصناديق، رغم الموافقة على منتجات مماثلة في بلدان أُخرى. لكن مع تزايد التبني المؤسسي لعملة بتكوين، هل يمكن أن يكون 2021 هو أخيراً عام الترخيص لمثل هذا الصندوق؟

إريك بالشوناس، محلل صناديق التداول بالبورصة لدى “بلومبرغ إنتلجنس”، يقول، إنه أكثر تفاؤلاً من أي وقت مضى بهذا الشأن، ويشرح الأسباب ويحلل المشهد لوكالة بلومبرغ في المقابلة التالية مع جو ويزينثال.

أسباب التفاؤل

يؤكد إريك، أن الترخيص لصندوق تداول بالبورصة قائم على بتكوين، هو من الأمور التي لا يعلمها أحد على وجه اليقين، إلاّ إذا كنت داخل هيئة الأوراق المالية والبورصات الأمريكية، وأصبحنا جميعاً مهووسين بهذه القصة منذ أن تقدم التوأم وينكلفوس بطلب للمرة الأولى في 2013، وتتبعنا الأمر بكافة مراحله. ويبدو أن هناك تحولاً العام الحالي، ونحن متفائلون بشأن الموافقة على مثل هذا الصندوق أكثر من أي وقت مضى.

عمّا تغيّر حتى أصبح أكثر تفاؤلاً، يُعددّ إريك الأسباب: أولاً أصبح تبني المؤسسات للعملات المشفرة أكبر بكثير،. ثانياً، أصبح هناك نمو كثيف للمنتجات “الافتراضية” مثل صندوق “غرايسكايل بتكوين تراست” (GBTC)، وهي منتجات غير مثالية لمستثمري التجزئة، وهيئة الأوراق المالية والبورصات تعلم ذلك. ثالثاً كان هناك سيل من الصناديق في كندا، والتي كان أداؤها جيداً وشهدت الكثير من الحركة والإقبال، ولدى كندا تاريخ من التقدم على الولايات المتحدة بمقدار 6 أشهر إلى عام. وأخيراً، سيتولى غاري غينسلر، رئاسة هيئة الأوراق المالية والبورصات، وهو يفهم عالم العملات المشفرة وأعطى محاضرات بشأنه في معهد ماساتشوستس للتكنولوجيا، رغم أن لديه بعض المخاوف.

تجدر الإشارة إلى أن غينسلر درّس مادة “تكنولوجيا بلوكتشين والعملات المشفرة” في معهد ماساتشوستس للتكنولوجيا، ويمكن القول، إنه يفهم أكثر من معظم المستثمرين في بتكوين. وهو صرح مؤخراً بأنه يرى بعض العملات المشفرة كأوراق مالية، وأنه يعتزم تنظيم هذا المجال بما أن الأوراق المالية تخضع لإشراف الهيئة.

ليس أولوية؟

يوضح إريك، أن صناديق العملات المشفرة المتداولة بالبورصة الكندية، استقطبت 2.3 مليار دولار من الأصول خلال ثلاثة أشهر، وسوق كندا حجمها يعادل 1/27 من حجم سوق الولايات المتحدة، وبالتالي كان هذا المبلغ ليكون 60 مليار دولار في السوق الأمريكية، كما أنها تصدرت قوائم الصناديق الأكثر تداولاً في كندا.

أما بالنسبة للولايات المتحدة، فمن الواضح أن هناك أشياء أخرى يفكر فيها المنظمون، مثل قصة “روبن هود – غايم ستوب”، كما أن هناك قلق بشأن” شركات الشيك على بياض” لاسيما لناحية الجوانب المحاسبية الخاصة بها، كما يتزايد الحديث عن تأثير الطاقة المستخدمة في إنتاج بتكوين على المناخ. وبالتالي، يرى إريك أن هناك أمور أكثر أهمية يتعين على رئيس هيئة الأوراق المالية والبورصات القادم التعامل معها، ما من شأنه أن يؤخر الموافقة على صندوق بتكوين. مستشهداً بقول غينسلر: “ليس لدينا نظام فيدرالي للإشراف على بورصات العملة المشفرة”، ما يوحي بأنه غير مرتاح كلياً لتلك البورصات حتى الآن.

صانع الملوك

يُشدّد إريك على أن الوقت هو جوهر المشكلة، نظراً للتدفقات المتزايدة إلى الصناديق “الافتراضية” مثل (GBTC)، وتزايد الشركات التي تُضمِّن بتكوين في ميزانياتها العمومية. وعليه، كلما انتظر المُشرّعون أكثر ازدادت الفوضى بالقطاع. علاوة على ذلك، إذا تأخروا لفترة أطول، فإنهم سيلعبون بشكل مباشر دور “صانع الملوك” لأن من يتم الترخيص له أولاً من الصناديق سيصبح ثرياً على الفور. لذلك، أرى أن في الانتظار لفترة طويلة مخاطرة، وأعتقد أن المنظمين يفهمون ذلك.

ردّاً على سؤال عمّا إذا من الممكن أن يجني الكثير من المال أول من يحصل على رخصة صندوق تداول في البورصة لعملة بتكوين، يجيب إريك: “هذا هو الجزء الأكثر إثارة في القصة، لأن من سينطلق أولاً سيحصل على كل شيء. ففي كندا، سبق أحد الصناديق الآخرين بيوم واحد فقط، وانتهى به الأمر مستقطباً لكافة التعاملات. اما في الولايات المتحدة، فأعتقد أن ما سيفعلونه هو السماح للاعبين أو ثلاثة في اليوم الأول، وعلى الأرجح سيكونون من مُصدري صناديق التداول بالبورصة الراسخين، مثل “فان إيك” (VanEck) أو “ويزدوم تري” (WisdomTree) أو ربما “فيديلتي” (Fidelity). ثم ستصطف الشركات مثل طائرات على مدرج للحصول على ترخيص، وسيسمحون لهم بالانطلاق في الأسابيع القليلة اللاحقة”. مُنوّهاً بأن هذا الخيار هو الأكثر منطقية، بدل السماح لمُصدر محظوظ واحد بالانطلاق أولاً، كما أنه أيضاً أفضل من السماح لعشرة صناديق بالانطلاق في اليوم نفسه مما قد يخلق فوضى.